Det finns två skilda synsätt att se på företags värdering. Dels är det pragmatiska, att se det för vad värderingen är i nuläget och utgå från detta. Det är vad Graham utgick ifrån, att det enda man vet är vad företaget har tjänat och vad de har på sin balansräkning. Detta går lätt att göra rent kvantitativt, då man endast går på relativa värderingar och köper utifrån att detta tenderar att ge bra resultat. Detta är en av de grundpelare hela min investeringsfilosofi bygger på. Vad är förväntad avkastning för aktier av en viss karaktär? Hur har det gått tidigare att köpa aktier eller marknader med samma karaktär? Sen utgå från att historien upprepar sig och det kommer löna sig framöver att göra på samma sätt.

Det andra synsättet är att värdera ett företag i sig själv. Man struntar i hur alla andra företag är värderade, utan fokuserar på att det företag man köper kommer ge bra avkastning. Det är detta synsätt Buffett talat sig varm för och är vad som är riktigt svårt, då det inkluderar mycket kvalitativa bedömningar och fingertopp-känsla. Jag har under senaste tiden försökt förstå mig på detta tillvägagångssätt lite mer genom att läsa i Monish Pabrais bok ”The Dhando Investor”, Damodarans bok ”The Little Book of Valuation” och Greenblatts lektionsanteckningar från hans Special situations klass från 2005. Mycket mynnar ut i att göra en så kallad DCF analys (discounted cash flow), att göra en nuvärdesberäkning utifrån framtida kassaflöden/vinster.

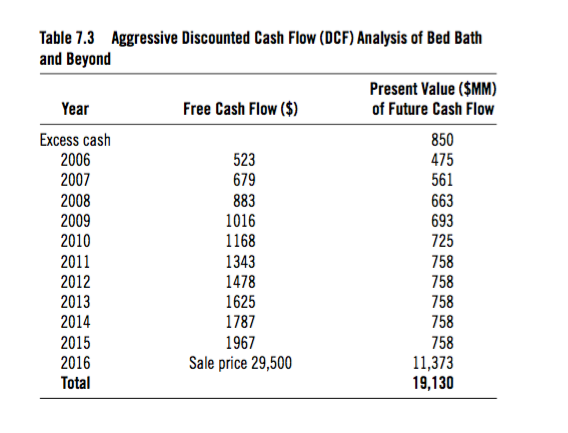

|

| Källa: The Dhando Investor |

Det andra exemplet är att man börjar med samma kassa, men tillväxten i kassaflödet är 15 % per år och sen minskar 1 % per år. Vid försäljning fås en värdering på 10 gånger kassaflödet. Då fås en klart lägre värdering och nuvärdet är 9,6 miljarder USD.

|

| Källa: The Dhando Investor |

Det innebär att det alltså är med ett börsvärde på 10,7 miljarder USD är det lågt värderat vid en hög tillväxt, men rimligt värderad vid en låg tillväxt. Nu i efterhand vet vi att det fria kassaflödet hamnade på ca 700 MUSD för 2015, vilket gör att till och med det låga tillväxtalternativet inte blev uppnått. I boken kom de fram till att det inte verkade attraktivt i något av fallen, då det inte fanns tillräcklig margin-of-safety. Men i det stora hela så är det just detta som är konsten: Vad är framtida tillväxt? Vad är tillräckligt hög margin-of-safety?

Det är själva essensen i det svåra att värdera ett bolag. Det finns många parametrar att lägga in och det är otroligt svårt att uppskatta framtida tillväxt, och mycket svårare än vad folk verkar göra det till. Det är ju bara tänka på sin egen inkomst, hur mycket vet man att man kommer tjäna om 5 år? Och inkludera kapitalinkomsterna så blir det ännu svårare. Det är där som konsten ligger, och det är det som är det svåra med att värdera enskilda bolag.