Detta sätt skiljer sig ganska mycket från det jag skriver regelbundet om här på bloggen, vilket främst går ut på att köpa kvantitativt billiga aktier och hålla på kortare sikt. De strategier jag skriver om har sitt ursprung från de mer aktiva investerarna, som använder arbitrage i värderingar så som i net-nets, avknoppningar (spin-offs) och simpelt köpa billiga aktier efter diverse värdemått. Men det är helt upp till en egen läggning vad man är bekväm med, och de flesta är mer bekväma med att investera långsiktigt i företag.

Här är det också en stor skiljelinje. När man investerar långsiktigt i företag är fokuset något helt annat än om man investerar i net-nets och kvantitativt billiga aktier. Det man är fokuserad på är att köpa ett bra företag som ska ge bra utdelning och avkastning i sig självt, då man oftast vill äga aktierna i 5-10 år. Aktier som bara är billiga i relation till ett nyckeltal är ofta aktier du inte vill äga allt för länge, utan lönar sig mest att äga inom loppet av något år. Därför anser t.ex. bloggare som Geoff Gannon och andra att det kan lämpa sig mer för många att hålla sig till att långsiktigt äga bolag (han har varit aktiv på sista tiden och skrivit en hel del intressanta artiklar i ämnet).

Bara för att man är långsiktig i ett företag innebär det inte att man måste kunna företaget utan och innan. Det är nog därför Lundaluppens blogg är så populär, han gör en ganska enkel analys och undviker att överanalysera. Helt enkelt går efter de kriterier som utvecklats av Graham med en aning finslipning. Detta är i linje med den kvantitativa/mekaniska approach jag förespråkar här på bloggen. Oftast klarar man sig bäst om man utgår från simpla regler där man fokuserar på sånt som funkar.

Nedan visas resultatet för Graham screener på Börsdata om man väljer topp 10 aktier utifrån Grahams kriterier. Totalt gav den 18,2 % i avkastning per år, vilket är riktigt bra. Då kriterierna är långsiktiga behövde endast ca 3-4 bolag per år bytas ut, vilket gör att det inte är så stor omsättning. Det visar på att simpla kriterier räcker långt även i detta fall.

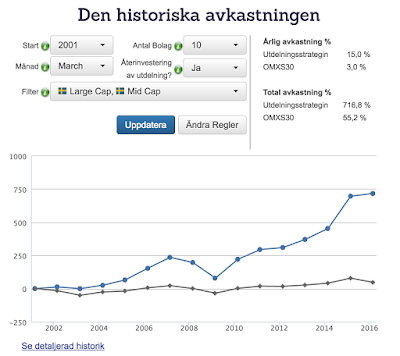

Ett annat exempel på en populär variant är att investera i långsiktiga utdelningsaktier. Den standardscreener som finns på Börsdata är inte så bra, då den har med ett antal ”kvalitets”-kriterier som drar ner avkastningen, som krav på vinstmarginaler etc. Tar man bort dessa (kriterie 6-9) och kravet på en maximal utdelningsandel, fås en avkastning på 15 % årligen. Något under Graham men ändå bra.

Så med simpla regler kan man också ha en mer långsiktig strategi. Trots det fördelaktiga med att investera långsiktigt i företag kan det däremot vara svårt att identifiera alla faktorer som spelar in och lyckas bra utan att bli för påverkad av diverse nyheter, men man kan komma långt på några få fundamentala faktorer som Grahams kriterier. Det enda man bör vara lite försiktig med är priset man betalar. Både Graham och Buffett förespråkade att man inte ska betala för mycket. Peter Lynch som också är en känd investerare sa i stort sett samma sak, köp ett bra bolag när det är billigt och sälj det om det blir dyrt. Priset spelar fortfarande in även i långsiktiga köp. Kom ihåg, om man vill vara aktiv att investera långsiktigt och lyckas bra så tar det tid. Geoff Gannon som jag nämnde ovan rekommenderar minst 1 timme om dagen.

Varför investerar jag inte på detta sätt? För det första har de andra strategierna jag skrivit om här på bloggen gett högre resultat, se detta back-test där Alpha Architect testar Grahams defensiva kriterier och jämför med EV/EBITDA, F-score och Magic formula. Grahams strategi gick bra, men EV/EBITDA och F-score var något bättre. Sen tenderar det att involvera mer aktivitet, vilket många gånger kan dra ner avkastningen istället för att höja den. För mig tilltalar det också mer att köpa rent billiga bolag än att analysera och förstå en affärsidé som ska hålla länge. Det finns så många faktorer som spelar in och själv drabbas jag ofta av beslutsångest när det kommer till detta. Men detta är ytterst personligt och jag förstår verkligen varför detta är den mest populära investeringsformen. Det var det första sättet att investera i aktier som jag läste på och trots min övertygelse i mer aktiva former något som legat i bakhuvudet sen dess.